Kauf Land, sie stellen es nicht mehr her – Mark Twain

In diesem Leserbrief geht es um die kürzlich veröffentlichten Zahlen des Immobilienmarktes zum 1. Quartal 2023, und den Drahtseilakt der Zentralbanken, die Inflation mit allen Mitteln auf 2% zu senken, und gleichzeitig das Banken- und Finanzsystem flüssig zu halten, damit es nicht ins Wanken gerät um zu verhindern, dass die Wirtschaft in eine tiefe, schmerzhafte Rezession abgleitet. In der Theorie gilt die Annahme, dass die Zentralbanken die Zinsen senken, sobald die Inflation die 2%-Marke erreicht hat. Dadurch erhält die Wirtschaft neuen Schub, und jeder kann seinen Arbeitsplatz behalten. Das wäre die erwünschte „sanfte Landung“, oder doch nur eine naive Wunschvorstellung? Die Wahrscheinlichkeit wollen wir klären.

Woher kommt eigentlich die Angst vor der Inflation?

Inflation reduziert die Kaufkraft und macht die Leute ärmer. Nach dem 1. Weltkrieg war Deutschland gedemütigt. Die Schulden durch die Reparationszahlungen an Frankreich drohen das Land für lange Zeit in ein tiefes Loch zu stürzen. Das Land braucht Inflation, um die Wirtschaft wachsen zu lassen und proportional zum BIP die Schulden zu verringern. Am Anfang des Jahres 1922, in der Weimarer Republik, kostet ein Dollar etwa 190 Mark. 22 Monate später, im November 1923, kostet ein Dollar 632 Milliarden Mark. Die Inflation enteilt, gerät rapide ausser Kontrolle, und mutiert zum Hyperinflationssturm. Die Mark verliert stündlich an Wert und wird für die Menschen sogleich als Zahlungsmittel unerträglich.

Hitler startet in München seinen Bierkeller-Putsch, der scheitert, und wird daraufhin zu einer Haftstrafe verurteilt. Er schreibt während seiner Gefängnisstrafe sein Buch, welches ihm eine gewisse Legitimität verleiht. Es handelt von einem engen elitären Kreis von einflussreichen Leuten, die alles steuern und das Scheitern von Deutschland zu verantworten haben, ähnlich dessen was man heute schon mal in sozialen Medien oder aus Kreisen rechtsgerichteter Parteien vernehmen kann.

Polit-Ökonomen, wie Mark Blythe, beschreiben wie steigende Besitzverhältnisungleichheiten, eine größere Einkommensschere und zunehmende Perspektivlosigkeit bei den Betroffenen nach und nach zu mehr Populismus und der Tendenz zu politischen Extremen führen. Er hat es 2016 als “Trumpismus”-Phänomen geprägt. Ein zunehmender Teil der Bevölkerung empfindet die Zeiten als ungerecht und sucht nach alternativen Erklärungen, oder schlimmstenfalls Verschwörungen. Mehr und mehr Kaufkraftverlust führt zu weniger Vertrauen in „das wirtschaftspolitische soziale System“.

Politische Stabilität geht Hand in Hand mit Preisstabilität. Eine Inflation von 2% gilt als ideal. Alle Zentralbanken der Welt verfolgen das gleiche Ziel, doch die Entstehung geschah eigentlich etwas willkürlich, kurz vor Weihnachten 1989 in Neuseeland. Im Laufe der Jahre ziehen alle westlichen Länder nach, wie auch die europäische Zentralbank (EZB). Ihr einziges Mandat lautet, mit Hilfe der Geldpolitik, über Straffung oder Lockerung, die Inflationsrate auf ungefähr 2% zu halten. Bei steigenden Preisen, sprich, wenn zu viel Geld auf zu wenig verfügbare Ware trifft, werden über eine Straffung, die Zinsen schrittweise angehoben, damit Kredite teurer werden. Schulden werden schneller abbezahlt, und weniger neue Schulden entstehen. So soll Geld aus dem System genommen werden, was die Inflation bremst. Je höher die Zinsen umso weniger Kredit, und umgekehrt. Preis, Geldmenge, Umlaufgeschwindigkeit und Warenmenge ergeben immer ein Gleichgewicht. (=Equilibrium, nach Keynes‘ Quantity Theory of Money)

Die Geldentwertung ist seit dem Zusammenbruch des Finanzsystems 2008 etwas aus dem Fokus geraten. Eine sehr lockere Geldpolitik der westlichen Zentralbanken (Federal Reserve in den USA und der EZB), die mit Nullzinspolitik und Anleihenkauf-Programmen, wieder Vertrauen in die Märkte pumpen mussten, verleitete viele dazu neue Schulden aufzunehmen. Alles, von Immobilien zu Kunst und Luxusgütern, wurde mehr wert. Es erlaubte auch z.B. meiner Generation, den Millennials, mit vertretbaren monatlichen Raten eine Wohnung zu kaufen, und von einer gleichmäßigen Wertsteigerung zu profitieren. Ein sich selbstverstärkender Trend setzte ein.

Von der lockeren Geldpolitik haben die Immobilien in Luxemburg allgemein profitiert. Die Daten von Eurostat verraten, dass zwischen 2010 und dem ersten Quartal 2023 die Häuser in Luxemburg um 126% im Wert gestiegen sind, das bedeutet z.B. für eine Wohnung, von etwa 100 qm, die man, im Jahr der Vuvuzela, für etwa 300.000€ kaufen konnte, müsste man heute 678.000€ bezahlen, oder für ein kleines Haus von ½ Million, jetzt 1.130.000 €. Bis Anfang 2022 schwankten die Hypothekenzinsen auf 30-Jahre-Krediten grob zwischen einem und zwei Prozent, vereinfacht gesagt, im Durchschnitt 1,5%. Behält man diesen Zinssatz zurück, würde die o.g. Wohnung ca. 2.336€ im Monat kosten, und das Haus etwa 3.910€.

Geld ausleihen kostet Geld, aber der Kraftstoff des Immobilienmarktes, so heißt es, sind die Schulden. Was bedeutet es also, für den Immobilienmarkt, wenn die Schulden teurer werden? Nach den letzten Zinsschritten der EZB liegt der Leitzins seit Ende Juli bei 4,25%, also was passiert mit der Monatsrate bei 4,5% oder bei 6%? (die Zahlen dienen nur als Beispiel – zur Veranschaulichung)

|

1,50% |

4,50% |

6,00% |

|

|

675.000 € |

2.336 € |

3.438 € |

4.169 € |

|

1.130.000 € |

3.910 € |

5.756 € |

6.979 € |

Um die gleiche Immobilie zu finanzieren, müssten Käufer heute jeden Monat zwischen 47% und 78% mehr bezahlen.

Ein hypothetisches Durchschnittspaar gab 2010 ungefähr das 4-fache Bruttojahreseinkommen aus, um ein Haus zu kaufen, 2022 das 7,5-fache. Der Immobilienmarkt befindet sich also, auf einem viel höheren Einkommensmultiplikator, und das in einer Zeit, in der die Realeinkommen stagnieren, die Hypothekenschuldner höher denn je verschuldet sind und dem höchsten Zinssatz seit August 2008.

Einer der wichtigsten Faktoren für das Vertrauen in die Wirtschaft, ist der Immobilienmarkt. Vertrauen treibt die Märkte an. “Nichts ist so sicher wie Häuser”, ist seit Jahrzehnten ein zentraler Investitionsglaube. Die gängige Meinung besagt, dass es auf dem luxemburgischen Immobilienmarkt nur aufwärtsgeht. Der Grund, warum die Immobilienpreise so verlässlich hoch sind, ist deren akute Knappheit. Es gab noch nie eine Zeit, in der in Luxemburg genügend Häuser gebaut wurden. Das Ungleichgewicht zwischen Angebot und Nachfrage treibt die Preise in die Höhe und wirkt ebenso auf die Mieten. Da es sich bei Häusern und Wohnungen um knappe, langfristige Vermögenswerte handelt, macht sich niemand große Sorgen, wenn kleinere wirtschaftliche Unannehmlichkeiten wie eine rasende Inflation, sinkende Realeinkommen, oder ein galoppierender Anstieg der Zinssätze den Markt treffen. Noch besteht kein Grund zur Panik. Es ist erst offiziell eine Krise, wenn Zahlen Grund dazu geben. Die aber erscheinen mit Verzögerung.

Ende 2021 zeigte sich die EZB-Chefin, Christine Lagarde, noch unbeeindruckt, redete von einem „Inflationsbuckel“ und bezeichnete sie als „vorübergehend“ (transitory), bis es schliesslich ernst wurde.

Die Einsicht kam mit Verzögerung aber mit viel Nachdruck. Die rasanteste Zinserhöhung in der Geschichte der EZB überraschte auch viele Finanzakteure, die feststellen mussten, dass die langfristigen Anleihen in ihren Bilanzen, stark im Wert gefallen sind. Bis jetzt ist es ruhig, aber sobald schlechte Nachrichten aus der Wirtschaft oder dem Finanzwesen kommen, wird Christine Lagarde vorsichtiger als Indiana Jones in einer Mayahöhle.

Nach Angaben des Observatoire de l’Habitat sind die Preise im ersten Quartal 2023 gesunken. Höhere Hypothekenzinsen, Erschwinglichkeitsprüfungen und Käufer, die mit weniger verfügbarem Einkommen zu kämpfen haben, bedeuten, dass die Nachfrage stark nachlässt. Von Januar bis März haben gerade mal 414 Häuser den Besitzer gewechselt, 60% weniger als noch im Homeoffice-Sommer 2020. Etwas gravierender ist es bei den VEFA Wohnungen (vente en futur état d’achèvement).

Hohe Preise und hohe Zinsen sind keine ideale Ausgangsbasis. Eine klare Tendenz erkennt man auch in der Zahl der Immobilienanzeigen. Suchte man auf athome.lu, vor einem Jahr noch nach Wohnungen und Häusern in Luxemburg, fand man etwa 11 000 Anzeigen, jetzt im Sommer pendeln sich die Zahlen bei etwa 16 000 ein. Mittlerweile wird geworben mit Rabatten, gratis Möbeln, oder zusätzlicher Garage. Der proportionale Anteil der teuren Behausungen über 2 Millionen Euro nimmt ebenfalls ab.

Doch auch 100‘000€ weniger bringen kaum Besichtigungen. Ein kürzlich erschienener Artikel auf reporter.lu berichtet von dramatischen Schicksalen derer die aktuell einen Überbrückungskredit finanzieren müssen. Ein Haus, das von der Bank auf 1,7 Millionen € geschätzt wurde, mussten die Besitzer notgedrungen für 1,15M im Vorvertrag an die hoffentlich neuen Besitzer abgeben. Um die gleiche Erschwinglichkeit zu erreichen wie Anfang 2022, oder anders gesagt um den Zinseffekt von 1,5% auf 4,5% auszugleichen, müssten die Anbieter ihre Preise um etwa 31% senken. Weitere 25 Basispunkte bedeuten eine weitere 1,9% Preisminderung. Hier ein Beispiel:

Mit einer monatlichen Rate von 3.500€ bei einem Hypothekenzins von 1,5% und einer Laufzeit von 30 Jahren, bekam man im Winter 21/22 noch eine Million geliehen, bei 4,5% „nur“ noch 690.000, bzw. 570.000€ bei 6%. Wie kompromissbereit muss man sein?

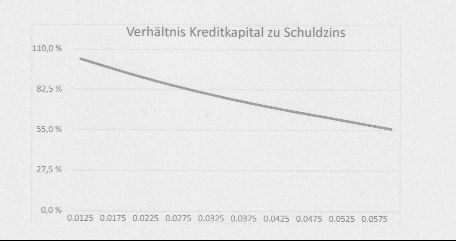

Der Zinseffekt wurde massiv unterschätzt. An der Zinskurve, sieht man wie sich das maximal erhältliche Kapital zu den jeweils geltenden Zinsen verhält. Geht man von einem 1,5% Zinssatz zu 100% Kapital aus, erkennt man wie schnell die Preise fallen müssten, damit die Verkaufszahlen weiter auf dem Niveau der letzten Jahre bleiben könnten.

„In den 80ern haben wir auch 10% und mehr bezahlt und haben es trotzdem geschafft“ habe ich letztens gehört. Dabei gibt es eins zu bedenken, heute ist das gleiche junge Paar, durch die Kosten für ihr Haus, fünfmal so stark gehebelt wie 1985 – das heißt, es reagiert viel empfindlicher auf jede Zinsänderung. Wenn sich die Hypothekenzinsen z.B. von 1.5 % auf 4.5 % verdreifachen, wird das Licht am Ende des Tunnels sehr schwach.

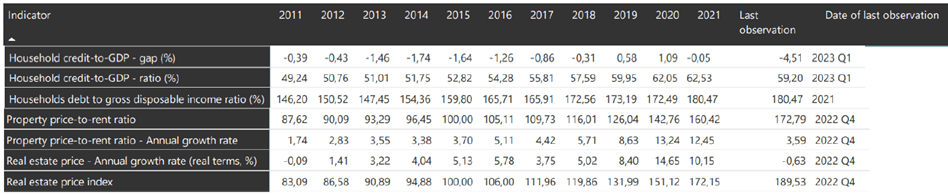

Dies sind die Zahlen der CSSF, dank derer man erkennt, wie die Schulden pro Haushalt, im Verhältnis zum verfügbaren Einkommen (3. Zeile), in den letzten Jahren angestiegen sind. Für Vermieter wird es von Jahr zu Jahr uninteressanter in neue Wohnungen zu investieren, weil die Miete im Verhältnis zu den Kosten sinkt (4. Zeile). Gleichzeitig ist es am Anleihenmarkt möglich, oder über ETFs, sichere Renditen von 4% zu erzielen. Kreditkarten und Autokredite bleiben auch nicht verschont und am Ende ist der Preis immer nur das, was der Käufer bereit ist, oder fähig ist, zu bezahlen.

Positiv zu bemerken ist, dass die Zentralbanken die Inflation in den Griff zu bekommen scheinen. Das Statec meldet im Juni nur noch 3,2% Inflation (CPI), nach 3,6% im Mai und 7,4% im Jahr zuvor. An Hand der Zahlen der Luxemburger Zentralbank (bcl.lu) vom Bankensystem erkennt man auch, dass Leute damit reagieren Sparguthaben aufzulösen und Schulden vor Ablauf abbezahlt werden, ohne dass neues Geld geliehen wird, was bedeutet, dass mehr und mehr Liquidität aus dem System verschwindet.

Welche wirtschaftlichen Auswirkungen die Zinspolitik haben wird, kann man oft erst nach 9-12 Monaten wirklich feststellen, was bedeutet, dass die letzten Schritte erst Anfang 2024 richtig zum Tragen kommen. Derzeit liegt der amerikanische Leitzins zwischen 5,25% und 5,5%, der europäische bei 4,25%. Auch die Banken befinden sich in einer ungewissen Siuation. In den USA mussten dieses Jahr schon sechs Regionalbanken das Handtuch werfen, zuletzt hat es die Pac-West Bancorp mit ihren 2 300 Angestellten getroffen. Im Zuge der First Republic Turbulenzen Anfang Mai geriet sie in Schwierigkeiten, nachdem Silvergate, Silicon Valley Bank, und Signature, bereits im März und Crédit Suisse, im Juni, gerettet werden mussten. Von den Behörden heisst es, die großen Banken sind sicher, aber beruhigend wirkt die Aussage keinesfalls.

Wie es hier in Luxemburg aussieht, wissen wir zwar noch nicht aber die BCL veröffentlicht jährlich ihre „Revue de stabilité financière“ und mahnt „Da sich die Hypothekendarlehen an private Haushalte auf eine begrenzte Anzahl inländischer Banken konzentrieren (Fünf Banken halten fast 90 % der Kredite) könnten bei den betroffenen Instituten, ihre Solidität, im Falle von Zahlungsausfällen ihrer Gegenparteien, in diesem Geschäftsfeld beeinträchtigt werden.“

Das böse Wort mit „R“, will derzeit noch niemandem offiziell über die Lippen gleiten, ist aber im internationalen Kontext nicht auszuschließen. Als zuverlässiger Indikator für Rezessionen gilt die Zinsstrukturkurve, von kurzfristigen bis langfristigen Zinsen. Sie ist seit über 470 Tagen invertiert, was vor den letzten fünf Rezessionen jeweils der Fall war. Je länger die Invertierung umso tiefer wird die Rezession.

Dies ist nicht 2008, aber mit Rückblick auf die Finanzkrise kommt es einem vor, als gäbe es Scheuklappen im Ausverkauf und jeder würde zugreifen. Lehman Brothers hat am 15. September 2008 die Pleite eingereicht. Sie war der Höhepunkt einer Finanzkrise, die sich über viele Jahre angebahnt hat, und letztendlich auch der Auslöser der Eurokrise 2011. Regeln – wie der Dodd-Frank-Act – die dem Finanzsystem Stabilität verschaffen sollten, sind mittlerweile wieder gelockert worden. Die ersten Anzeichen damals waren, ebenfalls im März, Bear Stearns, Fannie Mae und Freddie Mac, und es folgten Merrill Lynch und AIG. Too big to fail – zu groß zum Scheitern, aber schließlich auch too big to bail – zu groß zum Freikaufen. Nach ereignisreichen Tagen wurde am Ende nur gerettet was systemrelevant war, die Steuerzahler wurden zur Kasse gebeten und die Hausbesitzer mussten sieben Jahre mit Verlusten leben. Nach dem Zerplatzen der Immobilienblase in Japan fielen die Preise sogar 27 Jahre lang.

Nun haben wir in Luxemburg zwar kein negatives demografisches Wachstum, wie in Japan, aber die Grenzen des Systems werden in Zeiten von einem komatösen Immobilienmarkt immer deutlicher. Viel zu lange wurden Kreditnehmer darauf konditionniert, dass Immobilien sichere Anlagen sind, und mit aller Euphorie schutzlos den Marktkräften ausgeliefert.

The Fear of missing out, oder FOMO, die Angst den Anschluss zu verpassen trieb viele dazu an, die Grenzen ihres Einkommens auszureizen. Der Artikel auf reporter.lu zeigt wie schnell Überbrückungskredite zum finanziellen Ruin führen können, wenn die „Alte Bleibe“ nicht verkauft wird. Wir beruhigen uns damit, dass es diesmal ja anders sein könnte. In guten, sicheren Zeiten werden wir zuversichtlich, dadurch unvorsichtig, und verzichten auf Sicherheitsreserven und Kontrolle, beziehungsweise, nehmen mehr Risiko in Kauf. Je länger es gut läuft, umso mehr Euphorie und Fahrlässigkeit. Die Wahrscheinlichkeit einer weichen Landung tendiert allerdings immer mehr gegen Null. Wir haben aktuell zwar eine niedrige Arbeitslosenquote, aber falls der derzeitige Disinflationsimpuls nicht mit einer geringeren Nachfrage und dadurch zu mehr Arbeitslosigkeit führt, wird die Vollbeschäftigung wiederum zu steigenden Energie- und Nahrungsmittelpreisen und Lohninflation führen. Eine zweite Inflationswelle würde die Zentralbanken zwingen noch weiter zu straffen.

Der Wirtschaftshistoriker Adam Tooze meinte 2018 in einem „Zeit“-Interview, dass sich am Finanzsystem von 2008, grundlegend wenig verändert hat: „Im Krisenfall müssten die Banken wieder vom Staat gerettet werden.“

Seit 2020 hat Jerome Powell und die Federal Reserve folgendes ausgesagt:

- März 2020: Die Inflation wird nicht zum Problem

- Januar 2021: Die Inflation ist „vorübergehend“

- März 2021: Die Zinsraten werden bis 2024 nicht steigen

- Januar 2022: Straffere Politik und Zinserhöhungen werden nötig sein, um die Inflation zu kontrollieren

- Dezember 2022: Das gegenwärtige Zinsniveau ist restriktiv genug

- Februar 2023: Eine „sanfte Landung“ ist möglich

- März 2023: Das Bankensystem ist stabil und die Einlagen sind sicher

- Die Fed-Belegschaft rechnet nicht mehr mit einer Rezession

Abschließend bleibt nur der Rat vorsichtig zu bleiben, denn solange man Immobilien nur als Ganzes verkaufen kann, braucht der Markt niedrigere Zinsen oder niedrigere Preise. Es scheint als wollten die Zentralbanken nur häppchenweise mit der Sprache herausrücken oder sie hinken einfach hinterher.

Entgegen dem allgemeinen Glauben sind dies keine rosigen Zeiten für Banken, deren Refinanzierungskosten ebenfalls gestiegen sind und das Kreditgeschäft liegt brach. Also zu fordern die Banken müssten die Leitzinsen nicht 1:1 weitergeben, ist zwecklos. Falls die Zinsen längerfristig hoch bleiben oder sogar noch steigen, stehen Verkäufer mit dem Rücken zur Wand, weil sie nur noch an solche verkaufen können, die kaum auf Kredite angewiesen sind. Falls die Zentralbanken ihre Maßnahmen wieder entschärfen, dann erst wenn die Wirtschaft schrumpft oder weil es einen Börsencrash oder ein Kreditereignis (Lehman Bros.) gegeben hat.

Entweder wir haben uns seit der Finanzkrise, mit Schiffsladungen angehäufter Schulden, risikoblind, im Glauben von unerschöpflichem Wachstum, von Spekulation und verzerrten Werten (SPACS, Crypto, Meme-Aktien, NFTs, KI-Aktien) getrieben, selbst auf eine Sandbank manövriert, oder ich liege falsch und wir leben in einem Disney-Film in dem Moderne Geldtheorie mit magischem Geld (unendlichen Quantitativen Lockerungen), das nachhaltigen Wohlstand für alle von oben herabrieseln lässt. Don’t fight the Fed.